Bildnachweis: 2ragon – stock.adobe.com.

Mit „Weniger China wagen“ hat die GTAI kürzlich ihre SWOT-Analyse zu China überschrieben. Der Titel spiegelt wohl mehr die politische Stimmung und den Stand der öffentlichen Diskussion wider als die wirtschaftliche Realität. Trotz COVID-Lockdowns und Risiken ist Chinas Wirtschaftsentwicklung nämlich stabil. Die prognostizierten 4% Wirtschaftswachstum 2022 sind in absoluten Zahlen sogar mehr als die knapp 7% im Jahr 2017. Dabei setzt sich auch in der deutschen Politik langsam die Erkenntnis durch, dass die Entkoppelung von China für die deutsche Wirtschaft weder machbar noch sinnvoll ist. Zu viele Zukunftssektoren können rein praktisch betrachtet nur in wirtschaftlicher Kooperation bearbeitet werden. Damit werden sich 2023 vielerlei Chancen für Investitionen in und mit China eröffnen.

Um wettbewerbsfähig zu bleiben, müssen sich gerade exportorientierte Unternehmen verstärkt mit einem Engagement in China und Asien auseinandersetzen, insbesondere wenn sie derzeit nur über Händlerstrukturen vor Ort agieren. Wurden die deutschen Unternehmen früher vor allem durch niedrige Lohnkosten motiviert, mit eigenen Niederlassungen nach China zu gehen, war es später der oft große, aber in jedem Fall wachsende Binnenmarkt für zumeist B2B-Produkte des deutschen Mittelstands.

Heute wird China zunehmend als Innovationsstandort gesehen – oder zumindest als Ideengeber für Produktwünsche anderer asiatischer Kunden und als Standort für die Bearbeitung des Weltmarkts. Man kann also seine Wettbewerbsfähigkeit im innovativen Umfeld Chinas sowie durch die Bearbeitung des wachsenden asiatischen Markts mit 2,3 Milliarden Einwohnern, die im Durchschnitt deutlich jünger als in der westlichen Welt sind, massiv stärken.

Bereits heute gibt es Branchen, in denen China weltweit hinsichtlich Produktionskapazität die Führungsrolle übernommen hat, immer öfter aber auch in technologischer Hinsicht.

Wachstumsmarkt Photovoltaik

Ein Beispiel ist die Photovoltaik-(PV-) Industrie (PV). Die EU-Kommission verfolgt das politische Ziel, die installierte PV-Leistung bis 2025 auf 300 GW auszubauen, bei derzeit <10 GW Produktionskapazität in der EU. Die Photovoltaik erlebt gegenwärtig ein rasantes Wachstum von +50% im dritten Quartal 2022 verglichen mit dem Vorjahreszeitraum (Export: +110%, 35 Mrd. USD, >100 GW).

Nach einer Analyse von Apricum planen 20 chinesische Firmen den Aufbau von PV-Fertigungskapazitäten von 380 GW innerhalb Chinas in den nächsten zwei Jahren. Der Vergleich zu dem vom EU-Kommissar Thierry Breton ausgegebenen Ziel eines Aufbaus von 20 GW PV-Fertigungskapazität bis 2025 in Europa zeigt die Dimension des chinesischen Vorsprungs, aber auch die Chancen für Anlagenbauer als Marktteilnehmer in China.

Deutschland hat schlicht verpasst, dort als Komplettsystemanbieter zu agieren, obwohl hier ein erheblicher Teil technologischer Vorarbeit in Europa geleistet wurde. Aus der Sicht mittelständischer Unternehmen mit Technologieführerschaft in Nischensegmenten, muss man in jedem Fall in China sein, um diese bedienen zu können sowohl mit lokaler Produktion als auch mit lokalem Service vor Ort.

Nehmen wir die Firma centrotherm, die 2018 eine Fertigung in China aufbaute. Sie ist mit ihrer Tochter in Kunshan ansässig. Vor Ort stellt man erfolgreich thermische Anlagen zur Solarmodulherstellung mitsamt Peripherie her und vertreibt sie sehr erfolgreich in China für ein oberes Marktsegment. Auf dieser Grundlage kann stetig im chinesischen Markt weiter expandiert werden.

Roboterindustrie zeigt Weg in die Zukunft

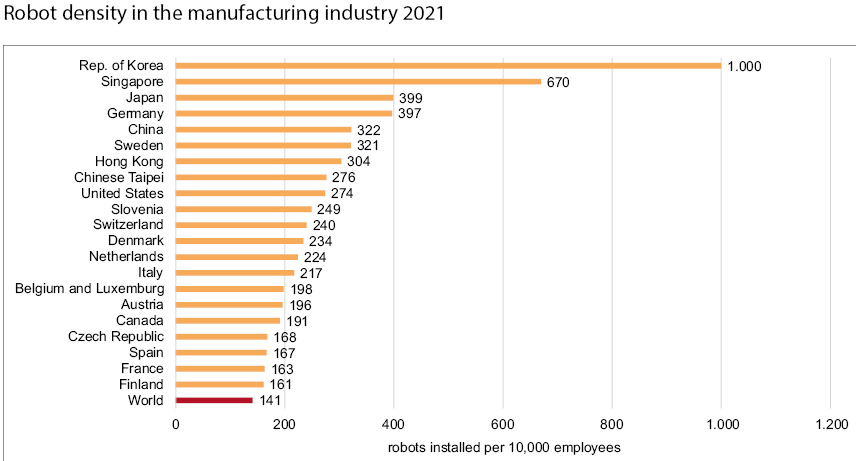

Eine weitere Branche unter hohem Augenmerk Beijings ist die Roboterindustrie. Hier hat China in der Roboterdichte 2021 noch einmal beachtlich zugelegt und liegt nach Angaben der International Federation of Robotik (IFR) nun bei 322 Robotern auf 10.000 Beschäftigte (2020: 246/10.000). Damit überholt China erstmals die USA in der Roboterdichte, die dort mit 274 Robotern auf 10.000 Beschäftigte angegeben wird (Deutschland: 397/10.000).

Für die Roboterherstellerindustrie stellt sich die Situation aber anders dar als bei Photovoltaik oder Wasserstofftechnik. Ausländische Hersteller wie ABB, FANUC oder Yaskawa beherrschen nach wie vor den Markt, während große chinesische Hersteller wie SIASUN, EFORT oder Estun relativ stabil mit circa 30% Marktanteil operieren.

Übrigens sind die chinesischen Roboterhersteller bisher überwiegend auf dem Heimatmarkt aktiv mit Exportquoten unter10%. Nur vereinzelt agieren sie unter eigener Marke in Europa wie beispielsweise Estun, die seit 2017 mit einem R&D-Zentrum in Italien ansässig sind. Umgekehrt gilt für europäische Unternehmen: Wer nicht vor Ort ist, wird die Entwicklungen und Kundenanforderungen verschlafen, die derzeit im chinesischen Markt – nicht zuletzt – dank reduzierter Reglementierung – bei kollaborativen Robotern, dem Einsatz von künstlicher Intelligenz oder automatisierter optischer Erkennung forciert werden. Und bevor chinesische Unternehmen die westlichen Märkte intensiv zu bespielen beginnen – in manchen Zweigen des Maschinenbaus und bei der E-Mobilität ist dies bereits spürbar –, sollte man seinen Wettbewerb und dessen Technologien kennen!

Von China aus in den Weltmarkt

30% der Weltwirtschaftsleistung und der Weltbevölkerung sind in Japan, China, Südkorea, Australien und Neuseeland sowie den ASEAN-Mitgliedsstaaten zu Hause. Die Möglichkeiten, den asiatischen Markt aus China heraus zu bearbeiten, sind mit Inkrafttreten des asiatischen Handelsabkommens RCEP (ASEAN plus die fünf genannten Länder, ohne Indien) Anfang 2022 noch einmal deutlich gewachsen. Durch das Abkommen sinken die Zölle auf im RCEP-Raum (hauptsächlich) produzierte Waren und Güter nach Einschätzung der Vereinten Nationen (UNCTAD) um 92%!

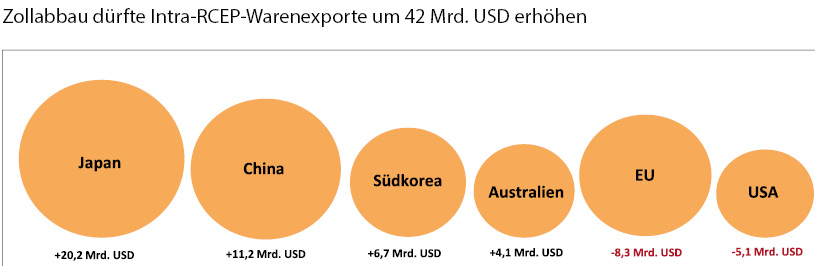

Die UNCTAD erwartet eine Zunahme der Warenexporte innerhalb des RCEP-Raums um 42 Mrd. USD mit Zuwächsen für Japan, China, Südkorea und Australien, während die rein exportfokussierten Unternehmen aus der EU heraus mit -8,3 Mrd. USD die großen Verlierer sein werden. Insofern erscheint eine in Asien lokale Wertschöpfung unausweichlich, um wettbewerbsfähig zu bleiben.

Die GTAI hat in diesem Zusammenhang Beispiele erarbeitet, die die hohe Relevanz auch für deutsche Mittelständler und ihre Exportprodukte zeigen. Für den Import eines Verbrennungsmotors von Japan nach China muss beispielsweise kein Zoll entrichtet werden, wenn >40% der verarbeiteten Teile aus Japan kommen. Um diese 40% und damit den Zollfreistatus zu erreichen, macht es einen Unterschied, ob ein Zulieferteil (z.B. ein Kolben) aus einem Nicht-RCEP-Land wie Deutschland kommt oder innerhalb des RCEP-Raums produziert wurde – da die 40% auch kumuliert aus RCEP-Ländern stammen dürfen, um die Zollpräferenz in diesem Fall Japan zu erfüllen.

Die Ursprungslandquoten sind je nach Produkt unterschiedlich. Klar ist, dass ein Erreichen der erforderlichen Voraussetzungen für europäische Komponenten schwieriger wird , während Hersteller in Asien strategisch darauf achten werden, die Quoten sicher zu erfüllen.

China kommt dabei für die deutsche Industrie eine Schlüsselrolle zu, denn das Land bietet nach wie vor eine sehr gute Basis für die Erschließung asiatischer Märkte: Tiefe Zulieferketten, qualifizierte Arbeitnehmer, eine steigende, aber noch moderate Kostenstruktur, ein regulatorisch einheitlicher Binnenmarkt und oft bereits vorhandene Unternehmensstrukturen.

FAZIT

Um im asiatischen Markt und im Wettbewerb mit chinesischen Unternehmen zu bestehen, müssen viele mittelständische deutsche Unternehmen sich zukünftig in China Südostasien stärker engagieren. Das Risiko, sich dem Wettbewerb und der Innovationskraft nicht vor Ort zu stellen, wird man spätestens dann begreifen, wenn bislang noch weitgehend unbekannte asiatische Hersteller mit ihren Technologien nach Europa drängen. Die Versäumnisse im Aufbau der Batterietechnik, in der Südkorea und China inzwischen globale Technologieführer sind, sollten uns Lehre und Motivation genug sein. Im Jahr 2023 sollten Unternehmen die Weichen für ihre Zukunft stellen und intelligent mehr China wagen.

Dr. Christian Haug

Dr. Christian Haug ist Partner und Deutschlandgeschäftsführer der Startup Factory China, einem Geschäftsinkubator für mittelständische, deutsche Unternehmen in China und der Smart Factory Kunshan, eines vom BMWi und MIIT ausgewählten, bilateralen Leuchtturmprojekt zur intelligenten Fertigung. Er ist seit 20 Jahren in China unternehmerisch aktiv und unterstützt deutsche Mittelständler operativ beim Aufbau von Produktionsunternehmen und eigener Organisation in China.

Dieser Post ist auch verfügbar auf: Vereinfachtes Chinesisch