Bildnachweis: Cagkan – stock.adobe.com.

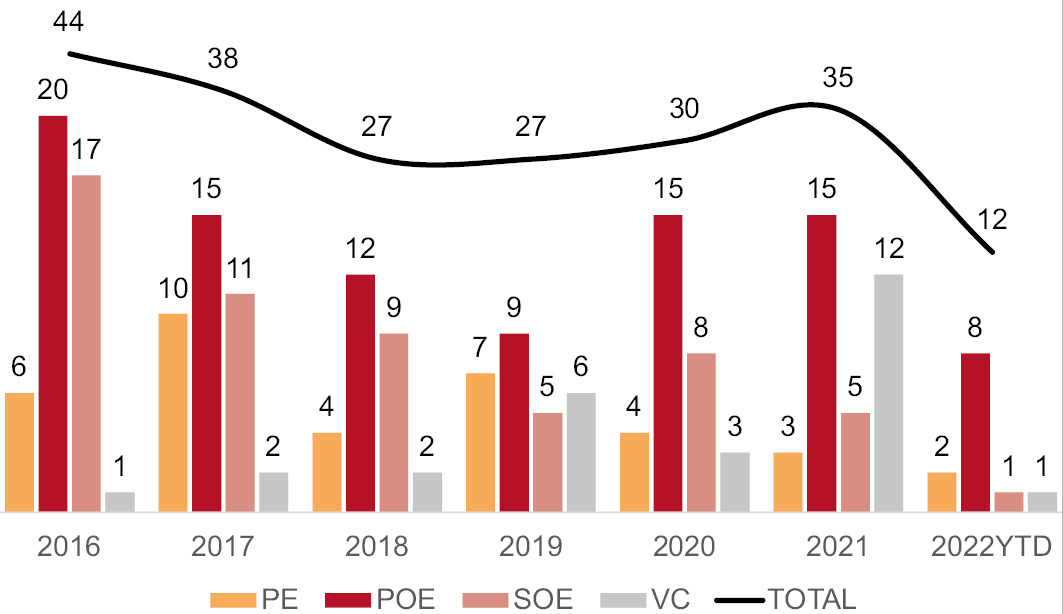

Die COVID-19-Pandemie, der Krieg in der Ukraine, daraus resultierende Lieferengpässe und die Inflation – all das hat sich auch auf die M&A-Aktivitäten ausgewirkt. Der deutsch-chinesische M&A-Korridor ist davon stark betroffen. 12 M&A-Transaktionen chinesischer Investoren in Deutschland bis Ende November 2022 stellen einen signifikanten Rückgang im Vergleich zu den 35 im Gesamtjahr 2021 dar. Ein Ausblick für 2023.

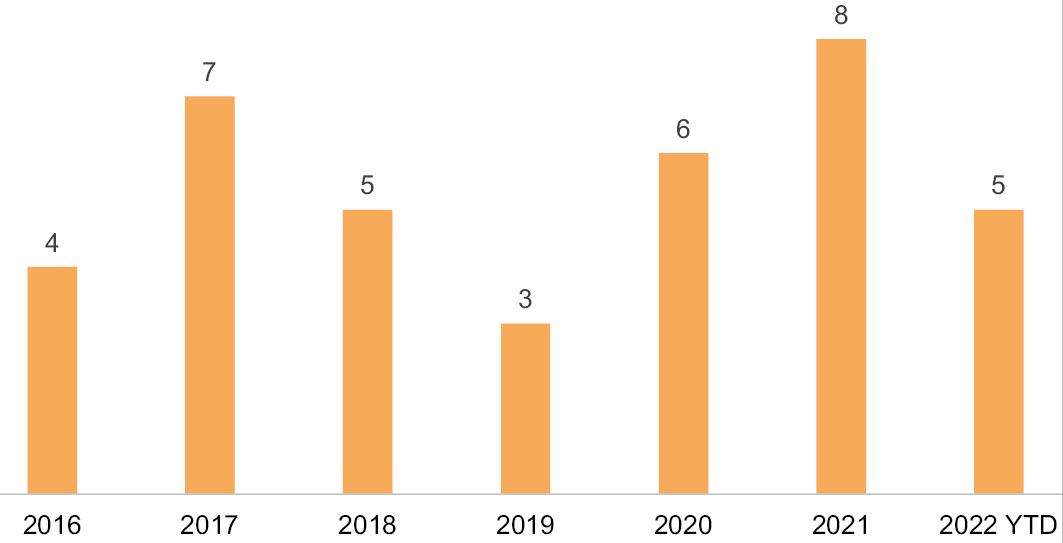

Der Verkauf des Geschäftsbereichs Digital Systems von ams OSRAM an Inventronics ist als eine der wenigen größeren Transaktionen erwähnenswert. M&A-Transaktionen deutscher Investoren nach China zeigen einen ähnlichen Trend. Der Kauf von Wing Pet Food durch Symrise im Februar 2022 hebt sich hier vom Trend ab.

Welche Faktoren drücken also auf die Investitionstätigkeit? Neben der allgemeinen Unsicherheit im wirtschaftlichen Umfeld und der daraus resultierenden Zurückhaltung, Investitionsentscheidungen zu treffen, haben vor allem die Einschränkungen in der Reisetätigkeit einen entscheidenden Einfluss. Sicher kann man erste Werksbesichtigungen und Verhandlungstermine per Videokonferenz durchführen – aber am Ende müssen sich Entscheider, Verkäufer und Management persönlich kennenlernen, was seit Anfang 2020 von und nach China praktisch kaum umsetzbar ist.

2023 – Aussichten bleiben eingetrübt

Eine M&A-Transaktion dauert im chinesischen Umfeld meist zwölf bis 18 Monate. Dementsprechend sind die M&A-Transaktionsstatistiken von 2021 in Teilen noch nicht von der Pandemie beeinflusst; die Effekte werden sich erst voll in 2022 zeigen. Wegen der andauernden Reisebeschränkungen ist auch 2023 mit keiner Belebung zu rechnen. Erschwerend kommt dazu: Auf deutscher Regierungsseite wie in der Bevölkerung wird der Verkauf von deutschen Unternehmen an chinesische Investoren häufig sehr skeptisch wahrgenommen, vor allem wenn es sich um Technologieunternehmen handelt oder die kritische Infrastruktur betroffen ist.

Man denke an die öffentliche Diskussion um den Verkauf von Anteilen an einem Terminal des Hamburger Hafens an COSCO, die Untersagung des Verkaufs einer Chipfertigung von Elmos an Silex sowie von ERS electronic an einen chinesischen Investor. Die skeptische Stimmung dürfte sich auf absehbare Zeit nicht ändern und M&A-Transaktionen in betroffenen Sektoren erschweren. Käufer aus China, früher eine attraktive Alternative für Verkäufer, werden zukünftig kaum mehr angesprochen – zu groß ist die Ungewissheit, Transaktionen erfolgreich abschließen zu können. Aus demselben Grund werden sich auch chinesische Investoren gut überlegen, ob sie Zeit und Geld in die Prüfung einer Transaktion investieren wollen. Denkbar schlechte Bedingungen für M&A-Transaktionen.

Regionalisierung der Lieferketten – Treiber für M&A?

Allerdings hat die Pandemie auch gezeigt, dass Lieferketten regionalisiert werden müssen. Deutsche Unternehmen werden deshalb in China nicht mehr hauptsächlich für den Export in den Weltmarkt produzieren, sondern mehr für den lokalen Markt und angrenzende Länder. Die daraus resultierende Anpassung des Produktportfolios kann dazu führen, dass sie lokale Hersteller erwerben, um ein auf die lokalen Bedürfnisse besser angepasstes Produktportfolio anzubieten. Die Notwendigkeit, nach Erwerb in größerem Umfang deutsche Expats einzusetzen, nimmt damit ebenfalls ab.

Was für deutsche Unternehmen in China gilt, gilt im Umkehrschluss auch für Europa: Die Produktion muss näher an den Abnehmermarkt rücken und regionalisiert werden. Ob das eher mit Greenfield-Investitionen oder verstärkt auch über M&A-Transaktionen angestrebt wird, bleibt abzuwarten. Der Ausblick für die M&A-Aktivitäten im deutsch-chinesischen Korridor im nächsten Jahr bleibt stark getrübt. Dennoch besteht Hoffnung, dass der Trend zur Regionalisierung der Präsenz im jeweiligen Absatzmarkt die M&A-Aktivitäten positiv beeinflusst.

Moritz Freiherr Schenck

Moritz Freiherr Schenck ist Managing Director, Head of Private Equity bei Deloitte Corporate Finance Advisory und verantwortet die Aktivitäten im Sino-German M&A Korridor. Er hat über 22 Jahre M&A-Erfahrung, sowohl aus Deutschland als auch aus China heraus, und berät regelmäßig deutsche wie auch chinesische Mandanten bei M&A-Transaktionen im Sino-German Korridor.

Dieser Post ist auch verfügbar auf: Vereinfachtes Chinesisch