克朗斯收购上海设备供应商

来自巴伐利亚州的包装及灌装技术专家克朗斯股份公司收购了上海贤通动力成套设备有限公司,这家位于上海奉贤区的中型企业多年来一直是克朗斯的设备供应商。克朗斯称此次收购为自身国际化战略中至关重要的一步,希望能以中国为基点,满足全球对工艺流程解决方案日益增长的需求。交易自9月1日起生效。关于这笔在中国进行的收购案的价格以及其他细节,交易双方都未进行透露。

ASM Pacific Technology全资收购Amicra

ASM Pacific Technology(ASMPT)宣布已完成收购德国科技公司Amicra Microtechnologies GmbH 100%的股份。 位于雷根斯堡的AMICRA是半导体行业专业机械设备的供应商。ASMPT在香港交易上市,总部位于新加坡。该公司通过其子公司ASM Technology Singapore进行了此次交易。中国投资银行投中资本(CVCapital)在此次交易中担任AMICRA的联合财务顾问。

哈工智能收购德国家族集团NIMAK

江苏哈工智能机器人股份有限公司(简称: HGZN)收购德国家族企业Nimak, 对价8800万欧元。Nimak集团由Nimak GmbH, Nimak KG及Nickel GmbH组成,分别在德国,美国及墨西哥设立分部。此次该集团包含子公司在内100%的股份和权益被哈工智能收购,其中合资企业Nimak China 持股60%。但本次交易仍需要有关部门批准,预计2019年5月完成收购。本次收购协议提供了位置保障的同时,Nimak GmbH 总经理 Niels Hammer带领的管理团队将继续留任,现任董事长 Paul Nickel 在公司收购后担任顾问。

均胜电子收购TechniSat公司汽车电子业务

宁波均胜电子股份有限公司和其子公司普瑞控股有限公司各收购了TechniSat Digital 有限公司汽车电子业务TechniSat Automotive50%的股份。收购协议签订于2016年1月29日。算上本次收购,这家来自中国东南部省份浙江的私企已经先后五次在德国进行并购活动。在均胜集团内部,本次目标企业将除普瑞公司以外作为新的Preh TechniSat Car Connect有限公司被纳入到均胜汽车电子业务旗下。最终交割完成还在等待有关部门的审核和批准。对于并购价格和其它相关细节,买卖双方保持一致均不对外公开。

海航拟收购佳美集团

海航集团向瑞士佳美集团股东发出每股53瑞士法郎(合48.7欧元)的收购提议。对该价格两家公司已达成一致。这一报价较后者上周五收盘时溢价21%。瑞士航空服务公司佳美市值达14亿瑞郎(13亿欧元)。这已是海航集团在瑞士的第二桩大规模海外并购计划了。该交易除需得到监管机构的批准外,还需要得到至少67%的股东同意。

本月14日,股东将对收购案作出决定。佳美集团的董事会支持此项收购并建议股东接受海航报价。报价有效期预计将从5月27日持续到6月23日。交易完成后,佳美集团将从瑞士证交所退市,并将成为海航集团一个独立的业务公司,其总部依然保留在瑞士。

由于汇率变动、结构调整以及准备金等因素影响,佳美集团2015年亏损6340万瑞郎(5825万欧元)。这家餐饮服务公司共有约2.8万名员工,营业收入30亿瑞郎(28亿欧元)。佳美期望借助Gateway-2020战略,通过削减开支实现再度盈利。

海南航空是世界财富五百强的私营企业,其总部位于海南省海口市,其业务范围包括航空、基础设施与房地产、金融服务、旅游和物流业。海航在世界范围内共拥有员工11万人,下属公司包括海南航空等几个客运和货运航空公司。2014年,海航集团的销售额达到250亿美元。集团现经营10个机场,包括海口美兰国际机场。去年7月,海航宣布以27.3亿瑞郎(25亿欧元)价格收购地勤及货物服务集团瑞士空港(Swissport)。

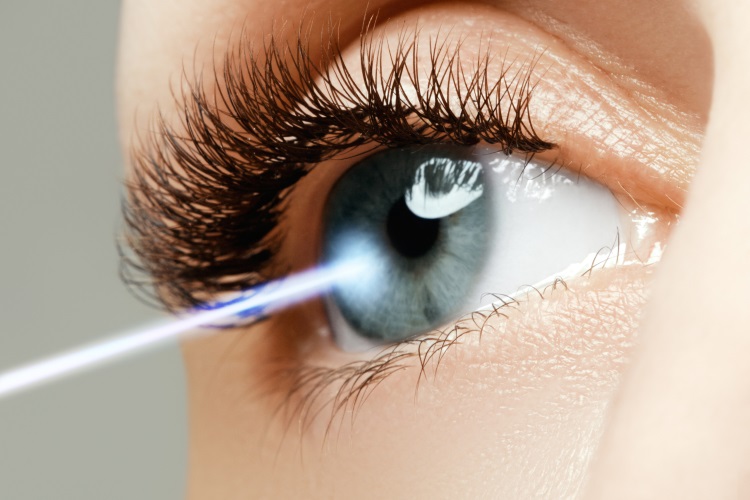

汉德资本收购欧洲之星激光公司Fotona

汉德资本收购激光设备公司Fotona的全部股权。对于这家斯洛文尼亚的公司而言,所有权的变更为其创造了亚洲和中国市场的新机遇。卖家是美国投资集团The Gores Group,汉德并未透露收购价格。本次投资是这家两年前由蔡洪平创立的私募股权公司所进行的第三项投资,也是其第二次作为单独投资者。

中国化工完成对克劳斯玛菲的收购

中国化工集团公司在今年年初宣布收购加拿大金融投资公司Onex 旗下的克劳斯玛菲集团。该交易目前已经得到所有监管部门的批准。克劳斯玛菲集团今后将负责领导中国化工下属各生产基地的机械制造业务。

中国化工在橡胶及合成材料的制造领域表现活跃并为多家全球知名的汽车制造商供货。在这一领域,该企业在中国拥有自己的研发部门及生产设备。中国化工去年刚以70亿欧元收购了意大利轮胎制造商倍耐力。

中国化工特别关注这家慕尼黑老牌机械制造企业在工业4.0上的表现。凭借对克劳斯玛菲集团的整合,中国化工势必会提升其在中国及其他新兴市场机械制造领域的竞争力。公司董事长任建新在完成交割后的一次通报会上表示:“这将补足我们的‘短板’,同时也是我们面对日益增长的市场需求所展开的一次全新合作。”

克劳斯玛菲集团的CEO Frank Stieler认为,这项新业务将促进德国就业岗位的增加。Stieler先生在公告中还指出:“借助管理和技术优势,我们将继续发展强化若干业务领域,以此增强在国际市场的竞争力。同时我们还将拓展现有的产品系列,尤其是轮胎生产设备和化工机械部门。未来数周内,公司将启动相关必要的程序。”

2012年,加拿大投资公司Onex以5.68亿欧元的价格买下了克劳斯玛菲集团。今年一月初,中国化工集团与私募股权企业汉德资本以及国新国际投资公司共同组成投资财团以9.25亿欧元对这家机械制造的龙头企业发起收购。克劳斯玛菲集团历史悠久,其商业传统可追溯到1839年。1989年,Mannesmann公司买下了这家老牌企业。在这家来自杜塞尔多夫的集团公司解体之后,克劳斯玛菲先是归于西门子旗下。2002年,它由金融投资公司KKR继续接手,将其转卖给竞争对手Madison,并在之后被Onex公司收归所有。2014年,克劳斯玛菲集团创造营业额约11亿欧元,全球员工总数约为4500人,其中2800人位于德国。

海尔在法兰克福交易所上市

青岛海尔从今天起在法兰克福证券交易所挂牌上市。这家中国山东省家电生产商的股票在高级标准市场(Prime Standard)发行,海尔由此成为第一个在中欧国际交易所D股市场上市的中国企业。股票发行价格为1.05欧,稍稍高于此前定下的1.00欧至1.50欧范围内的最低价。开盘后股票的第一笔成交价格为1.06欧。

„已经实现了不错的协同效应“

三一集团在2012年收购了当时在德国中小型企业中被誉为隐形冠军之一的普茨迈斯特公司,此项交易作为并购交易的榜样被媒体广泛传播报道。蒋向阳博士讲述从三一重工角度来看的并购之后的整合情况。

天翔环境参股欧绿保集团

成都天翔环境股份有限公司分别收购了欧绿保集团(Alba Group)旗下中国业务和服务板块的60%股份。通过企业所有人的邓氏家族基金,天翔环境实现了对这家位于柏林的废料回收专业公司的参股。这笔交易自2017年1月1日起生效,交易的最终价格各方没有透露。但根据媒体的报道,天翔环境可能为获得这两项业务的多数股权支付了3亿欧元左右。