Die M&A-Aktivität mit deutscher und chinesischer Beteiligung ist aktuell zwar stark rückläufig, doch die Deal-Aktivität dürfte in den kommenden Jahren trotz geopolitischer Hemmnisse wieder deutlich an Fahrt aufnehmen. VON DR. MICHAEL R. DRILL

Die Coronapandemie, die russische Invasion in der Ukraine, daraus resultierende Lieferengpässe und explodierende Energiekosten sowie die geopolitische Positionierung der chinesischen Regierung haben sich 2022 negativ auf grenzüberschreitende M&A-Transaktionen zwischen China und Deutschland ausgewirkt. Die Anzahl chinesischer Übernahmen ist hierzulande mit 13 Transaktionen im Vergleich zum Vorjahr um mehr als die Hälfte eingebrochen.

Der Verkauf des Geschäftsbereichs Digital Systems von ams OSRAM an die börsennotierte Inventronics-Gruppe, einen globalen Anbieter von LED-Elektronik, sowie die Übernahme des Autozulieferers ALLGAIER durch die Westron-Gruppe sind einige der wenigen visiblen Deals. Ein gleiches Bild ergibt sich für Akquisitionen deutscher Unternehmen in China: Die wenigen visiblen Deals waren der Kauf von Wing Pet Food durch Symrise oder BMWs Aufstockung am Joint Venture BMW Brilliance Automotive (BBA) auf 75%.

Neben dem allgemein schwierigen makroökonomischen Umfeld haben auch die Einschränkungen in der Reisetätigkeit eine wichtige Rolle für die Deal-Flaute gespielt. Schließlich sind M&A-Transaktionen mit Chinesen nicht nur mit Videocalls und virtuellen Werksbesichtigungen umzusetzen. Entscheidend ist nach wie vor, dass sich Käufer, Verkäufer und das Management persönlich kennenlernen und austauschen. Seit Anfang 2020 war das mit chinesischen Geschäftspartnern kaum möglich. Zudem hat die chinesische Regierung den Kapitalexport reguliert, und sie achtet nach wie vor darauf, dass viel im eigenen Land investiert wird, um die abflauende Inlandskonjunktur zu stützen.

Neben dem allgemein schwierigen makroökonomischen Umfeld haben auch die Einschränkungen in der Reisetätigkeit eine wichtige Rolle für die Deal-Flaute gespielt. Schließlich sind M&A-Transaktionen mit Chinesen nicht nur mit Videocalls und virtuellen Werksbesichtigungen umzusetzen. Entscheidend ist nach wie vor, dass sich Käufer, Verkäufer und das Management persönlich kennenlernen und austauschen. Seit Anfang 2020 war das mit chinesischen Geschäftspartnern kaum möglich. Zudem hat die chinesische Regierung den Kapitalexport reguliert, und sie achtet nach wie vor darauf, dass viel im eigenen Land investiert wird, um die abflauende Inlandskonjunktur zu stützen.

Darüber hinaus wird seit geraumer Zeit bei deutschen Politikern und in breiten Bevölkerungskreisen der Verkauf von deutschen Unternehmen an chinesische Investoren zunehmend kritisch gesehen. Dies zeigt sich etwa an der öffentlichen Diskussion um den Einstieg der chinesischen Staatsreederei COSCO beim Hamburger Hafenbetreiber sowie bei der Untersagung des Verkaufs des Chipproduzenten Elmos an Silex Microsystems, einer schwedischen Tochtergesellschaft eines chinesischen Konzerns. Die fehlende Distanz des chinesischen Regimes zu Russland dürfte hierbei eine wichtige Rolle spielen.

Aufgrund der anhaltend belastenden ökonomischen und politischen Rahmenbedingungen scheinen chinesisch-deutsche M&A-Vorhaben derzeit nicht en vogue zu sein. Die Praxis des Bundesministeriums für Wirtschaft und Klimaschutz (BMWK) offenbart, dass Transaktionen mit chinesischen Bietern nicht mehr ohne Weiteres von der Politik durchgewinkt werden. Auf der anderen Seite zeigt China – nicht zuletzt wegen der lange aufrechterhaltenen strikten Null-COVID-Politik – auch im laufenden Jahr gewisse Schwächezeichen. Für 2023 wird ein Wirtschaftswachstum von lediglich 4 bis 5% erwartet.

Aufgrund der anhaltend belastenden ökonomischen und politischen Rahmenbedingungen scheinen chinesisch-deutsche M&A-Vorhaben derzeit nicht en vogue zu sein. Die Praxis des Bundesministeriums für Wirtschaft und Klimaschutz (BMWK) offenbart, dass Transaktionen mit chinesischen Bietern nicht mehr ohne Weiteres von der Politik durchgewinkt werden. Auf der anderen Seite zeigt China – nicht zuletzt wegen der lange aufrechterhaltenen strikten Null-COVID-Politik – auch im laufenden Jahr gewisse Schwächezeichen. Für 2023 wird ein Wirtschaftswachstum von lediglich 4 bis 5% erwartet.

Erhöhung der M&A-Aktivitäten bereits 2023 zu erwarten

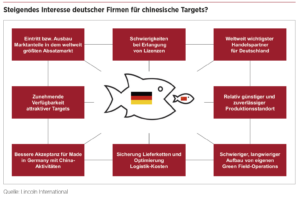

Gleichzeitig sprechen gute Gründe dafür, dass die M&A-Aktivität mit deutscher und chinesischer Beteiligung in den kommenden Jahren wieder deutlich steigen wird. China ist für die deutsche Volkswirtschaft seit 2016 mit Abstand der wichtigste Handelspartner. 2022 wurden Waren im Wert von knapp 300 Mrd. EUR zwischen Deutschland und China gehandelt, d.h. entweder importiert oder exportiert. Ferner gilt es zu bedenken, dass China bereits 2028 die USA als größte Volkswirtschaft der Welt ablösen wird. Schon heute zählt China fünf Mal so viele Erwerbstätige wie die USA. Viele Jahre war China die Werkbank der Welt für Konsumgüter wie Textilien oder Elektronik, doch angetrieben von Staatschef Xi Jinping hat sich das Reich der Mitte immer mehr zu einem Technologiestandort für hochwertige Produkte weiterentwickelt.

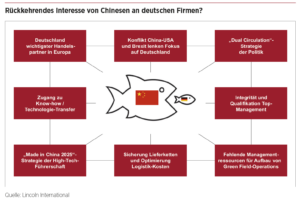

Vor diesem Hintergrund erscheint es logisch und wichtig, den Warenstrom mit der künftig weltweit größten Volkswirtschaft mit M&A-Transaktionen strukturell zu festigen. Während deutsche Großkonzerne in den vergangenen Jahren insgesamt einen nahezu dreistelligen Milliardenbetrag in China insbesondere in Form von Greenfield Operations investiert haben, dürften chinesische Konzerne bei Übernahmen in Deutschland erheblichen Nachholbedarf haben. Aufgrund staatlich gelenkter Investitionsprogramme wie ‚Made in China‘ und der Dual-Circulation-Strategie der Volksrepublik drängt die Politik große Staatsunternehmen zu Akquisitionen mit besonderen Technologien und Knowhow.

Vor diesem Hintergrund erscheint es logisch und wichtig, den Warenstrom mit der künftig weltweit größten Volkswirtschaft mit M&A-Transaktionen strukturell zu festigen. Während deutsche Großkonzerne in den vergangenen Jahren insgesamt einen nahezu dreistelligen Milliardenbetrag in China insbesondere in Form von Greenfield Operations investiert haben, dürften chinesische Konzerne bei Übernahmen in Deutschland erheblichen Nachholbedarf haben. Aufgrund staatlich gelenkter Investitionsprogramme wie ‚Made in China‘ und der Dual-Circulation-Strategie der Volksrepublik drängt die Politik große Staatsunternehmen zu Akquisitionen mit besonderen Technologien und Knowhow.

Wir erwarten daher in den kommenden Jahren erneut ein reges Interesse chinesischer Konzerne an Firmenübernahmen in Deutschland. Dieser Trend dürfte sich auch dadurch verstärken, dass die aktuellen Spannungen zwischen China und den USA den Fokus chinesischer Konzerne auf Europa – und hierbei insbesondere Deutschland – richten werden. Chinesische Manager und Investoren sind nach wie vor nicht nur vom deutschen Ingenieurswesen, sondern ebenso von der deutschen Geschäftskultur sehr angetan.

‚Made in Germany‘ dürfte auch künftig auf dem riesigen chinesischen Absatzmarkt einen entscheidenden Wettbewerbsvorteil darstellen. Sektoren, die höchstwahrscheinlich im Mittelpunkt des Interesses stehen, sind Hightech, Robotik, Pharma, Biotechnologie, Medizintechnik oder erneuerbare Energien und Wasseraufbereitung. Für Unternehmen dieser Branchen sollten chinesische Käufer weiterhin bereit sein, hohe Bewertungen zu bezahlen.

‚Made in Germany‘ dürfte auch künftig auf dem riesigen chinesischen Absatzmarkt einen entscheidenden Wettbewerbsvorteil darstellen. Sektoren, die höchstwahrscheinlich im Mittelpunkt des Interesses stehen, sind Hightech, Robotik, Pharma, Biotechnologie, Medizintechnik oder erneuerbare Energien und Wasseraufbereitung. Für Unternehmen dieser Branchen sollten chinesische Käufer weiterhin bereit sein, hohe Bewertungen zu bezahlen.

Schwieriger wird es allerdings bei Unternehmen, die hierzulande in sensiblen Bereichen und der strategischen Infrastruktur tätig sind. Hier dürfte das BMWK von seinem Vetorecht zwar dann immer öfter Gebrauch machen, um weitere Abhängigkeiten von China zu begrenzen, insgesamt dürfte die chinesische M&A-Aktivität hierzulande trotzdem wieder zunehmen.

Dr. Michael Drill

Dr. Michael R. Drill ist Vorstandsvorsitzender der Lincoln International AG, einer auf M&A-Beratung spezialisierten Investmentbank mit weltweit über 850 Professionals und über 20 eigenen Büros in den größten Volkswirtschaften der Welt. Im Jahr 2022 hat Lincoln International weltweit mehr als 250 M&A-Transaktionen erfolgreich abgeschlossen. www.lincolninternational.com

Dieser Post ist auch verfügbar auf: Vereinfachtes Chinesisch