大众计划明年在华投入巨资

德国大众汽车公司(Volkswagen AG)计划于2020年在中国投资40亿欧元,其中,针对电动出行领域的投资将占据多数。

大众汽车集团(中国)首席执行官冯思翰(Stephan Wollenstein)表示:“2020年,大众汽车集团(中国)计划与合作伙伴共同投资超过40亿欧元,其中,针对电动出行领域的投资将占总投资金额的40%左右,包括生产、基础设施建设以及电动汽车的研发。我可以非常地确定,电动出行领域在中国的成功,将成为我们可持续发展目标的核心驱动力。”

保时捷执行董事会主席兼大众汽车集团管理董事会成员奥博穆博士(Oliver Blume)于本周星期二发表了该集团对减少生产汽车的二氧化碳排放量的计划,“大众汽车生产每台汽车的二氧化碳排放在过去两年里已减少至10%以上,到2025年之前要减少至50%。”

大众汽车集团(中国)预计在未来几年,针对新能源汽车产品领域的投资额将超过燃油汽车。此外,于2020年10月,大众在华两家新能源工厂上汽大众安亭工厂和一汽大众佛山工厂将正式建成投产。预计在该工厂纯电动汽车年生产量将会达到60万辆,并在2025年前会推出30款在国内生产的新能源汽车,实现其新能源汽车在华销量达到150万辆的集团目标。大众表示,大众汽车在过去的10个月内已向中国客户交付了约334万辆汽车。这意味着,在中国销售的整车中的五分之一都是由大众生产的。

中国主导多晶硅市场

根据一项市场研究,太阳能电池所用多晶硅市场很快将完全被中国制造商主导。

位于维尔茨堡的市场研究公司Bernreuter Research公布了对于多晶硅市场状况的最新报告。多晶硅是用于生产太阳能电池的。因此,它也是光伏市场发展的良好指标。

就像公司所记载的,到2020年为止,德国供应商瓦克化学(Wacker Chemie)仍是全球最大的多晶硅制造商。但是后来来自中国的通威股份有限公司取代了它的排名。排在第三名的也是来自中国的大全新能源公司(Daqo New Energy)。

但是,这个排名不久之后将再次发生明显的变化。因为按瓦克公司自己的说法,他们并没有兴趣大规模扩大自己的生产能力。但是,中国多晶硅生产商在中国的规模不断扩大。因此可以认为,瓦克公司的排名很快将会跌至第五名,排在通威、大全、保利协鑫能源(GCL-Poly)以及新特能源(Xinte Energy)之后。中国公司得益于较低的制造成本,因此可以比其他制造商的报价都要低。这也是为什么韩国OCI公司在2020年也退出了市场。在此之前,韩国仍是太阳能电池多晶硅的第三大制造商。

西方国家将依赖来自中国的多晶硅

Bernreuter Research研究公司也因此警告,西方国家正在依赖中国的太阳能产业。在未来的几年可以预计,全球为太阳能电池生产的多晶硅将有90%都来自中国。这是一个不可低估的依赖关系,因为西方国家现在刚好需要依赖光伏来转换可再生能源。因此,该公司建议,恢复尤其是硅锭和硅晶圆的自行生产。Bernreuter Research公司还认为,生产成本过高和与发电相关的环境破坏问题是可以解决的。例如,生产硅所需要的电可以在美国或加拿大相对廉价并不影响环境地从水力发电中获得。

库卡在华提升销售额

自动化领域专家库卡公布的2021年第一季度的数据十分可喜。仅在中国的销售额就同比增长了122.9%。

继格拉默股份公司和福斯油品集团之后,位于奥格斯堡的自动化集团库卡(KUKA)也公布了其2021年第一季度的数据。该公司自2016年起便属于中国的美的集团,在2020年受到新冠疫情的严重影响,但此后持续稳步恢复。因此,目前同比去年的增长率也十分惊人。“系统”业务部门以约141%的销售额增长成为了内部的领先者。紧接其后的是对库卡非常重要的中国市场,其订单量增长了122.9%,达到1.103亿欧元。

整个公司的季度销售额增长了29.2%,达到8.905亿欧元。这意味着库卡暂时克服了危机,但仅仍稍微低于2019年第一季度的业绩,当时同期的订单额为8.952亿欧元。

“市场完全恢复到新冠前和经济周期性衰退前的水平还需要时间。尽管新冠造成了不确定因素,但我们仍期望今年的业绩将十分喜人。”库卡公司首席执行官Peter Mohnen说道,“我们尽早地采取了正确的应对措施并改善了我们的成本结构。这对我们的业绩产生了积极的影响。尽管经济形势困难,但我们仍可以对我们的新发展进行投资,例如我们新的操作系统。”

除了库卡公司的股东外,奥格斯堡的员工应该也对这一好消息感到高兴。因为已决定好的裁员人数低于原计划的人数。

巴斯夫风险投资公司(BASF Venture Capital)和赢创风险投资公司(Evonik Venture Capital)对睿畜科技(SmartAHC)进行投资

睿畜科技(SmartAHC)由南洋理工大学(新加坡)的毕业生于2014年创立。农场效率和动物福利是公司业务的核心。特别是开发了能够更好地监视动物的设备和软件。这样能够做到比如及早发现和控制流行病,还可以用来更好地控制喂养和用药,最重要的是能有针对性地控制每只动物。人工智能和物联网能够实时控制整个动物种群。作为最新一轮融资的一部分,巴斯夫风险投资公司(BASF Venture Capital)和赢创风险投资公司(Evonik Venture Capital)均投资了睿畜科技(SmartAHC)。

21世纪的养猪业

全世界每年消费约14亿头猪,其中大概有一半在中国,这大致相当于中国的年产量。 猪肉是迄今为止中国最受欢迎的肉类,猪肉约占中国肉类消费量的三分之二。同时,市场却非常分散。大多数中国养猪户是中小型公司。 睿畜科技(SmartAHC)目前主要针对大中型公司的情况是有营销原因。原则上,该技术可以在任何公司中实施,无论其规模大小。但是,大型公司正好也有这样的愿意对技术革新进行投资。2018年8月在中国爆发的非洲猪瘟更是大大提高了这样的意愿。

总部位于埃森的赢创集团(Evonik-Konzern)(特殊化学品)风险投资部负责人伯恩哈德·莫尔(Bernhard Mohr)希望对睿畜科技(SmartAHC)的投资也能为公司的营养与护理部门提供新见解:“这次投资为我们提供了对这项新兴技术的认识,它与可持续动物营养高度相关。” 而巴斯夫风险投资公司(BASF Venture Capital)董事总经理马库斯·索利比达(Markus Solibieda)认为,入股睿畜科技(SmartAHC)对其业务组合是一个很好的补充:“ 睿畜科技(SmartAHC)非常适合我们对农业技术和数字化的投资重点。此外,它也补充了巴斯夫(BASF)的战略计划,促进可持续发展和健康饮食。”实际上,巴斯夫(BASF)最近在这一领域已进行了一些投资,例如,总部位于路德维希港的巴斯夫公司于今年7月初才收购了与睿畜科技(SmartAHC)类似的捷克公司Cloudfarms。

总部位于深圳的中国公司中农集团(SinoAgri)是参加该轮融资的第三家公司。赢创(Evonik)和巴斯夫(BASF)都没有公布他们各自入股的数量。对于赢创风险投资公司(Evonik Venture Capital)来说,睿畜科技(SmartAHC)是在医疗3D打印提供商麦递途医疗科技(Meditool)之后,自2018年上海创投办事处成立以来在中国的第二笔直接投资。

深圳盐田港货船拥堵:中国采购成本将提高

本文中文版本即将上线

Der Containerschiffsverkehr in China befindet sich weiterhin in einem coronabedingten Stau. Die Störungen verursachen kritische Lieferengpässe auf der ganzen Welt.

Der globale Containerschiffsverkehr ist gelähmt,...

力世纪有限公司收购Ideenion德国汽车零部件设计开发公司

力世纪有限公司收购Ideenion德国汽车零部件设计开发公司。这家注册于开曼群岛的公司实际上是一家中国公司,并于2017年在香港交易所上市。

Smart goes China

Gemeinsam mit seinem chinesischen Großaktionär Geely wird die Daimler AG ein Joint Venture zur künftigen Produktion des Kleinwagens Smart gründen. Das gab der Konzern...

北汽集团联合戴姆勒向奔驰租赁要求增资

北汽集团已与戴姆勒大中华联合签订协议,双方同意分别按持股比例向梅赛德斯-奔驰租赁有限公司(下称:奔驰租赁)增资5亿元人民币(约为6430万欧元)。

第1部分: 机会丰富的投资领域:可再生能源 – 中德投资平台第四次可再生能源投资对话

德国经济部的“复活节计划”旨在显著加快德国能源基础设施向100%可再生能源的转变。在德国,可再生能源的比例将从2021年的大概42%在2025年提高到80%(以前的目标是60%),在2030年提高到近100%(以前的目标是2050年),而在中国,目标是到2030年用可再生能源满足全部电力需求的四分之一。到2050年,这些可再生能源将成为主要的能源来源,到2060年,中国希望实现气候中立。这两个国家已经为这些扩张目标提供了大量的资金,并且对这方面的投资也大加鼓励。对于投资者的决定,需要阐明投资领域的重要背景。在第四次投资对话中,中德投资平台汇集了四位知名专家,他们在其演讲中介绍了可再生能源领域的重要投资知识。

在第一个演讲中,安德烈亚斯·盖布勒博士(Dr. Andreas Gabler)概述了市场环境、补贴和德中可再生能源投资的机会。恒领国际律师事务所(Hoffmann Liebs) 的合伙人认为,对可再生能源的投资将贯穿整个价值链,该事务所自1999年以来一直为客户在与中国往来的业务中提供咨询,并且本身也已经在以气候中立的方式工作。然而,现在和将来的一大关键在于技术供应商(见下表)。随着德国联邦经济部刚刚通过的可再生能源复活节计划,投资项目现在将获得额外的助力。

由于期望大力发展可再生能源,在德国获得投资补贴可能性的范围也很广。盖布勒博士首先详细介绍了联邦资助计划“热网4.0”(Wärmenetze 4.0)对节能建筑的投资补贴。重要的资助条件是与能源效率的结合,与可再生能源的结合,但同时,创新也是很重要的。资金将会以投资成本的固定份额来提供。典型的资助领域会体现在例如建筑物的翻新或重建上。

盖布勒博士解释,EEG 2021 / 2023和WindSeeG 2021 / 2023是第二个重要的融资机会,他强调这两项法律正在进行改革。它们将为投资提供保障,并确保可再生能源的电力优先输入电网。它们决定了每千瓦时电可以分配到多少补贴。为此,联邦政府制定了固定和滑动的市场溢价,而这些溢价又与市场机制(招标、负价)相联系。

盖布勒博士说,除了投资补贴外,德国政界也希望推动投资条件的改善。 这些将在夏季计划中最终确定。 但由于已经对外宣布,投资者应该将以下几点纳入考虑:

通过像漂浮太阳能装置,即所谓的Floating-PV,或农业光伏等概念,可以获得拓展光伏的新领域。这些领域将同时应用在农业植物生产(光合作用)以及光伏发电上。

城镇对陆上风电和光伏发电的参与将得到扩大

陆上低风区也将被更多地开发出来

陆上风力涡轮机的规划法也将得到改善(将有更多的区域规定)

海上风力涡轮机的招标将扩大到尚未进行预审的区域,将通过差价合同(CfD)为海上预审区域提供资金

总体而言,规划和审批程序将得到简化。要推动输电网的扩建,扩大电网扩建规划。

将特别推广可再生能源与当地氢能储电的创新概念

招标量将根据2030年新的扩展目标进行调整

考虑到所有这些代表可再生能源资助增加新形势的因素,盖布勒博士最终总结了五个跟投资者有关的论点:

论点1:未来投资的重点是可再生能源电力和所需的基础设施。

论点2:将更有力地促进新技术,特别是储存技术和绿色氢能的使用。

论点3:经济部和联邦政府雄心勃勃的扩张之路需要付出相当大的努力,也为投资创造了巨大的 "吸引力"。

论点4:可再生电力扩张目标的倍增需要大量的外国资本和外国投资者。

论点5:来自非欧盟国家的投资者面临的挑战可能与可再生能源电力重要性的增加有关("压倒性的公共利益 "和...

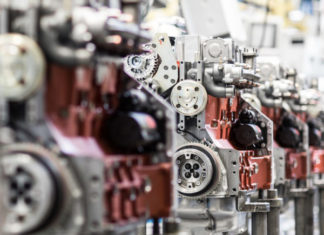

道依茨(Deutz)提高中国的生产量

根据发动机制造商道依茨股份有限公司(Deutz)的报道,2021年内,其在中国的产量将翻番。

道依茨股份有限公司公布了2020年间的业务数据。由于新冠的影响,这家来自科隆的发动机制造商的销售额下降,不得不蒙受经营亏损。不过同时,该企业在2020年第四季度已有复苏的趋势。

道依茨CEO弗兰克·希勒博士(Dr.Frank Hiller)表示说:“我们在这样艰难的一年中仍然坚持了战略性增长规划。我们与三一重工在中国的合资企业的积极发展,以及与约翰迪尔公司(John Deere)在年末所宣布的发展合作,都表明我们可以乐观地展望未来。我们基本认为,在接下来的几个月中,主要的客户市场应当会表现出改善的趋势。尽管在目前看来,要恢复危机之前的水平还需要更多的时间。”

道依茨-三一重工-合资企业有利可图

道依茨和中国最大的建筑机械集团三一重工在2020年一月完成了合资企业 的建立,并在成立的第一年就实现盈利。现在这对合作伙伴希望在整个2021年将产量从大约20000台发动机增加到大约40000台。

造成这种情况的原因是旺盛的市场需求,它现在就已经符合合资企业的计划产量。此外,该公司将获得更多的市场份额。因此,道依茨公司已经在2020年第二季度末将中国的销售目标从5亿欧元增加到了2022年的8亿欧元。

2022年计划在位于长沙的新建工厂里生产75000个发动机,该工厂将在2021年投入使用。这些发动机将会提供给合资公司伙伴三一重工的重卡。

道依茨继续在中国的发展战略

位于长沙的工厂不是道依茨在中国进行生产的唯一地点。2020年9月,这家来自科隆的公司在北京附近的海港城市天津完成了一座工厂,该工厂同样也是在2021年投入使用。这里已经被道依茨公司当作亚洲市场的生产中心。他们将在这里和柴油发动机制造商北内公司(BEINEI)共同进行生产。未来,这家科隆公司还将在天津生产用于升降平台、叉车和小建筑机械的发动机。

Huawei bleibt im Rennen

Vergangenen Sonntag bekräftigte der Chef der Bundesnetzagentur, Jochen Homann, dass der chinesischen Mobilfunk- und Elektronikkonzern Huawei nicht pauschal vom Aufbau des neuen Mobilfunkstandards 5G...

中德家族企业于宁波交流经验心得

由中欧国际工商学院(CEIBS)组织的“中国家族传承论坛”至今年已举办到了第八届。2019年11月17日至18日,上海的重点校区以及著名的商学院受邀来到距离200公里远的宁波。有着悠久历史的宁波被认为是中国企业家活动的先驱。今年的大会主题为——“常与变”。其活动重点是对德国家族企业文化有一个充分的了解并与企业家之间交流经验。