Nach fast neun Jahrzehnten wechselt Opel den Besitzer. Peugeot übernimmt für insgesamt 2,2 Mrd. EUR die Rüsselsheimer Traditionsmarke vom US-Konzern General Motors. Die Franzosen werden nach der Fusion einen Marktanteil von 17% in Europa erreichen und hinter Volkswagen zum zweitgrößten europäischen Hersteller aufsteigen. Indirekt mit dabei: Peugeots Ankerinvestor Dongfeng Motor. Was die Übernahme für die Perspektiven der Belegschaft von Opel bedeutet, ob sich neue Chancen auf dem chinesischen Markt bieten, und wie es hätte anders laufen können, das erläutert Lutz Berners, Geschäftsführer der Berners Consulting GmbH, im Interview.

MA-Dialogue: Die Übernahme der General-Motors-Tochter Opel durch Peugeot S.A. (PSA) wurde jetzt offiziell bekannt gegeben. Die Zukunft für den deutschen Standort ist nach dem Ende der Beschäftigungsgarantie Ende 2018 ungewiss. Was erwarten Sie mittel- und langfristig für das Unternehmen und seine Mitarbeiter?

Lutz Berners: Opel steckt schon seit vielen Jahren in der Krise. Die Übernahme durch einen der schärfsten Konkurrenten wird die Zukunftsaussichten nicht unbedingt verbessern.

In Bezug auf die deutschen Werke und Arbeitsplätze sind die Zeichen klar negativ. PSA-Chef Tavares, der seit 2014 am Steuer ist, setzt stark auf Synergieeffekte und Kostenreduzierungen. Unter seiner Führung wurde bereits die Sanierung des kriselnden PSA-Konzerns vorangetrieben, inklusive der Schließung des Stammwerks bei Paris. Über 8000 Mitarbeiter verloren ihren Job. Bei Opel wird der gleiche Wind wehen. Der Sanierungsplan für Opel müsse von Opel kommen, so Tavares. Innerhalb von vier Jahren soll Opel profitabel werden – wie soll das funktionieren, ohne radikale Kostensenkungen, sprich: Arbeitsplatzabbau?

Für den Fortbestand der Marke stellt sich die Frage der Positionierung im Konzern. Citroen ist ja eher als einfache, avantgardistische Marke positioniert, Peugeot als etwas hochwertiger. Falls Opel nun z.B. als deutscher Technologietreiber geführt werden würde, dann könnte es nachhaltig für Opel gut funktionieren. Dann würden eventuell auch die Montagestandorte in Deutschland erhalten bleiben, denn Kunden, die eine deutsche Marke bevorzugen, möchten wahrscheinlich auch, dass das Fahrzeug in Deutschland gefertigt wird.

Für eigenständige Opel-Entwicklungen sieht es nicht so gut aus. Ein Beispiel: Opels Modellpalette hinkt bei der Erfüllung der CO2-Vorgaben hinterher. Es wäre sinnvoll, dass PSA bei Opel-Modellen auf Bauweisen und Motoren von Peugeot setzt, die in Punkto CO2 besser abschneiden. Das wäre natürlich schlecht für die Opelaner am Motorenstandort Kaiserslautern und auch in Wien-Aspern, aber auch allgemein würde weniger Opel-Arbeit in den Fahrzeugen stecken.

Vor der Übernahme durch PSA erwog das Opel-Management, für die Zukunft auf den Elektroantrieb zu setzen. Opel nutzt hierfür momentan Technologie von GM. Diese Technologie darf wohl auch unter PSA-Eignerschaft weiter für die bestehenden Opel-Modelle genutzt werden. Wenn neue Fahrzeuge entwickelt werden, würden enorme Investitionen in den Aufbau der Elektro-Kompetenz notwendig sein. Es ist wahrscheinlich, dass PSA solche Investitionen dann auf Konzernebene in Frankreich tätigen wird.

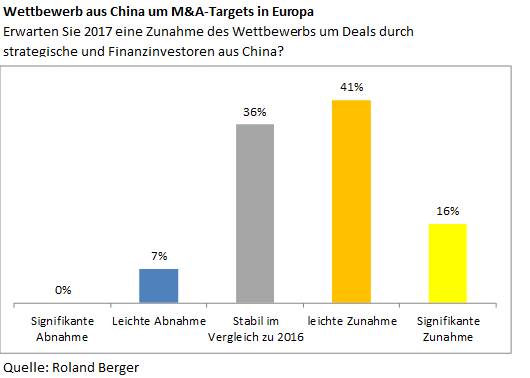

Wenn wir zum Vergleich strategische Investoren aus China heranziehen, welche Unterschiede gibt es zwischen französischen und chinesischen Käufern im Umgang mit den Targets bei der Integration?

Bislang sind die Erfahrungen mit chinesischen Industrieinvestoren in Deutschland sehr positiv. Arbeitsplätze werden erhalten, es wird in Werke investiert, und es gibt Zugang zum chinesischen Markt. Der aber eigentlich größte Unterschied ist, dass chinesische Industrieunternehmen ihre europäischen Unternehmen innerhalb gemeinsam gesteckter Ziele unabhängig agieren lassen. Die deutschen Manager wirken dann oft befreit, und die Unternehmen entwickeln sich oft gut.

Chinesische Investoren in der Automobil- und Automobilzulieferindustrie verfolgen grundsätzlich andere Ziele als in diesem Fall PSA. Synergieeffekte, Kostensenkung oder ausgefeilte europäische Markenstrategie stehen nicht im Vordergrund. Vielmehr geht es um grundsätzlichen Zugang zum europäischen Markt, Transfer von Innovationskultur und Qualitätsdenken ins chinesische Stammhaus sowie den Aufbau internationaler Erfahrung. Chinesische Unternehmen denken sehr langfristig und haben einen langen Atem, auch wenn die Zahlen mal vorübergehend nicht so gut sind.

Die meisten chinesischen Unternehmen sind stark auf den chinesischen Markt fokussiert. Sie betrachten ihre Investitionen in Europa immer auch vor dem Hintergrund, welchen Nutzen sie für die Aktivitäten in China haben. Bei vielen Investoren, gerade Staatskonzernen, kann man es überspitzt so ausdrücken: Solange man in Europa kein Geld verliert (oder zumindest nicht mehr, als geplant) und in China einen Nutzen hat, ist es ok. Das ist natürlich ein ganz anderer Ansatz als ein europäischer Wettbewerber, der am Tag der Übernahme ein jährliches Kostensenkungsziel von 1,7 Milliarden Euro für den Gesamtkonzern ausgibt.

Volvo ist das beste europäische Beispiel und hätte auch eine Vorlage für Opel werden können. Der schwedische Autobauer, Teil des Ford-Konzerns und stark defizitär, wurde vor knapp sieben Jahren vom chinesischen Autobauer Geely übernommen. Seitdem entwickelte sich Volvo sehr gut. Nach drei Jahren war die Gewinnzone geschafft; heute wird Volvo als innovativer Premiumanbieter wahrgenommen, und der Absatz soll 800.000 Stück im Jahr 2020 erreichen. Der Volvo-CEO jubelt über die Zusammenarbeit mit dem chinesischen Eigentümer: „Zum ersten Mal sind wir wirklich unabhängig.“

Was hätte in einem alternativen Szenario unter einem chinesischen Investor konkret anders laufen können?

Im Fall von Opel wäre das Potenzial für eine Win-Win-Situation riesig gewesen. Da Opel seit 2015 nicht mehr in China aktiv ist, wäre eine chinesische Markteinführung dieser deutschen Traditionsmarke durch einen lokalen Investor eine interessante, wenn auch differenziert zu betrachtende, Option gewesen. Bewusster Technologietransfer von Opel an einen chinesischen Partner hätte beiden Seiten genutzt: Die chinesische Seite würde bessere Autos bauen, und die Opelaner würden weiterhin Fahrzeuge in Europa produzieren. Mittelfristig könnte es dazu kommen, dass Drittmärkte wie z.B. Schwellenländer dann vom chinesischen Partner (statt von Opel) bedient werden.

In den letzten Monaten gab es massive politische Einflussnahme auf geplante Übernahmen deutscher Unternehmen durch chinesische Investoren. Während es bei der Kuka-Transaktion bei Appellen der Politik and die Wirtschaft blieb, griff der deutsche Staat bei den Aixtron und Osram direkt ein, was zur Absage der Übernahmen führte. In diesem Klima ist es nicht verwunderlich, dass chinesische Autobauer nicht in die Diskussion einsteigen.

Für Opel wäre eine Übernahme durch einen chinesischen Autobauer eine Chance für einen echten Neuanfang gewesen – auf jeden Fall eine bessere Option als die Eingliederung in den PSA-Konzern, bei der schon an Tag 1 feststeht, dass viele Arbeitsplätze verloren gehen weden.

Neben dem französischen Staat ist der chinesische Staatskonzern Dongfeng mit 14% Anteil ein Ankerinvestor von Peugeot. In welcher Weise könnte Dongfeng von der Opel-Übernahme profitieren?

Ich halte es für nahezu ausgeschlossen, dass PSA die Opel-Übernahme ohne Abstimmung mit Dongfeng vorbereitet hat. Die Risiken dieser Übernahme sind für PSA beachtlich. Solch eine Entscheidung wird mit den Ankerinvestoren im Vorfeld besprochen. Die Vorgehensweise bei der Übernahme an sich, die von langer Hand vorbereitet war und den Betroffenen als nahezu vollendete Tatsache präsentiert wurde, lässt erahnen, wie es auch in Zukunft weitergehen könnte. Entscheidungen werden in Paris gefällt, mit chinesischer Einflussnahme und ohne deutsche Beteiligung.

Dongfeng ist nun in einer komfortablen Situation. Der Autobauer aus Wuhan hat sich sozusagen „durch die Hintertür“ Zugang zu Opel gesichert und kann nun Vorteile daraus ziehen, ohne jedoch direkt in der Schusslinie zu stehen. Eine Einmischung von Dongfeng bei PSA wäre in Frankreich ein Politikum. Ein indirekter Zugriff von Dongfeng bei Opel erzeugt viel weniger öffentliche Aufmerksamkeit. Das kann, zum Beispiel, eine für Dongfeng vorteilhafte Lizenzvereinbarung für die Nutzung von Marke und Technologie für den chinesischen Markt sein. Der Fantasie sind hier aber keine Grenzen gesetzt. Rover, zum Beispiel, wurde 2005 komplett zerschlagen und in Einzelteilen in alle Welt verkauft, auch nach China. Der Dongfeng-Wettbewerber SAIC sicherte sich 2006 die Rechte an den Bauplänen der Rover-Fahrzeuge. Nun fahren in China SAIC-Autos unter der Marke „Roewe“ – nach zehn Jahren mit überschaubarem Erfolg.

Eine direkte Entwicklungskooperation zwischen Opel und Dongfeng, wie sie sehr erfolgreich zwischen Volvo und seinem chinesischen Mutterkonzern Geely praktiziert wird, halte ich in dieser Konstellation für eher unwahrscheinlich.

Für Opel könnte nach dem Eigentümerwechsel ein erneuter Markteintritt in China anstehen. Welche Chancen sehen Sie zu diesem Zeitpunkt für eine weitere deutsche Marke auf dem chinesischen Markt und welche Rolle könnte Dongfeng hierbei spielen?

Falls Opel nun einen erneuten Markteintritt in China in Betracht ziehen sollte, wird an Dongfeng kaum ein Weg vorbeigehen. Allerdings ist die Attraktivität dieser Option für Dongfeng nicht offensichtlich, denn Dongfeng ist, anders als Geely mit Volvo, einer der Top 3 Autobauer Chinas mit vielen Optionen. Einerseits steht in China der Begriff „deutsche Technologie“ für qualitativ hochwertige Fahrzeuge, was attraktiv sein kann. Andererseits zeigt das Beispiel Volvo mit der chinesischen Muttergesellschaft Geely, dass eine solche Markteinführung nicht ganz so einfach ist. Erst nach vier Jahren erreichte Volvo in China einen guten Absatz von ca. 70.000 Stück. Und das auf Basis einer modernen Modellpalette im wenig preissensitiven Premiumsegment. Ob das für Opel auch so funktionieren würde, ist nicht gesagt.

Zudem ist Dongfeng bereits nicht nur mit mehreren, sondern mit vielen Opel-Wettbewerbern in Joint Ventures verheiratet: neben Peugeot und Citroen auch mit Honda, Nissan, Renault und Kia. Eine Markeneinführung mittels Joint Venture könnte daher Gegenwind erfahren. Anders sieht es aus, wenn Dongfeng selbst die Marke in China einführt, zum Beispiel unter Lizenz.

Herr Berners, vielen Dank für das Interview!

Das Interview führte Stefan Gätzner.

Zur Person

Lutz Berners steht Berners Consulting Global vor und ist Managing Director der Büros in Stuttgart und Shanghai sowie Practice Leader International Bridging. Im Jahr 2009 gründete er Berners Consulting mit dem Ziel, europäische und chinesische Unternehmen bei internationalen Aktivitäten zu unterstützen. Zuvor war er bei der Robert Bosch GmbH in verschiedenen Einkaufs- und Vertriebsfunktionen tätig. In den letzten Jahren führte er mehrere erfolgreiche Export-, Einkaufs-, Joint Venture- und M&A-Projekte für europäische und chinesische Auftraggeber. Aufgrund seiner Fach- und Sprachkenntnisse sowie seiner engen Vertrautheit mit der chinesischen Mentalität konnte er sich als einer der wenigen nicht-Chinesen eine Stellung als vertrauter Berater mehrerer hochkarätiger mittelständischer chinesischer Unternehmer erarbeiten. Herr Berners erlangte seinen Bachelor in Maschinenbau und Wirtschaft an der Yale University und seinen Master of Public Affairs an der Princeton University. Er spricht fließend Deutsch, Englisch und Chinesisch (Mandarin). Er wohnt mit seiner chinesischen Ehefrau und seinen beiden Kindern in Stuttgart.

Lutz Berners steht Berners Consulting Global vor und ist Managing Director der Büros in Stuttgart und Shanghai sowie Practice Leader International Bridging. Im Jahr 2009 gründete er Berners Consulting mit dem Ziel, europäische und chinesische Unternehmen bei internationalen Aktivitäten zu unterstützen. Zuvor war er bei der Robert Bosch GmbH in verschiedenen Einkaufs- und Vertriebsfunktionen tätig. In den letzten Jahren führte er mehrere erfolgreiche Export-, Einkaufs-, Joint Venture- und M&A-Projekte für europäische und chinesische Auftraggeber. Aufgrund seiner Fach- und Sprachkenntnisse sowie seiner engen Vertrautheit mit der chinesischen Mentalität konnte er sich als einer der wenigen nicht-Chinesen eine Stellung als vertrauter Berater mehrerer hochkarätiger mittelständischer chinesischer Unternehmer erarbeiten. Herr Berners erlangte seinen Bachelor in Maschinenbau und Wirtschaft an der Yale University und seinen Master of Public Affairs an der Princeton University. Er spricht fließend Deutsch, Englisch und Chinesisch (Mandarin). Er wohnt mit seiner chinesischen Ehefrau und seinen beiden Kindern in Stuttgart.