Krones kauft Zulieferer aus Shanghai auf

Die Krones AG übernimmt Shanghai Xiantong Equipment Installation. Das mittelständische Unternehmen aus dem Bezirk Fengxian in Shanghai ist langjähriger Lieferant des bayerischen Verpackungs- und Abfülltechnikspezialisten. Krones bezeichnet die Akquisition als einen wichtigen Schritt für die eigene Internationalisierungsstrategie. Die Deutschen wollen von China aus die international wachsende Nachfrage nach Lösungen in der Prozesstechnik bedienen. Die Transaktion ist zum 1. September wirksam. Zum Kaufpreis und weiteren Einzelheiten des Inbound-Deals äußerten sich die beteiligten Parteien nicht.

Joyson übernimmt TechniSat Automotive

Die Ningbo Joyson Electronic und deren Tochtergesellschaft Preh Holding GmbH übernehmen zu je 50% den Geschäftsbereich TechniSat Automotive von der TechniSat Digital GmbH. Einen entsprechenden Vertrag haben die Parteien am 29. Januar 2016 unterzeichnet. Dies ist bereits die fünfte Übernahme des Privatunternehmens aus der südchinesischen Provinz Zhejiang. Innerhalb der Joyson-Gruppe soll das Target im Unternehmensbereich Automotive Electronics neben der Preh GmbH als Preh TechniSat Car Connect GmbH geführt werden. Die Übernahme steht unter dem Vorbehalt der Zustimmung durch die zuständigen Behörden. Zur Höhe des Preises und weiteren Einzelheiten haben beide Seiten Stillschweigen vereinbart.

CSR schließt Übernahme von Boge ab

Der staatliche chinesische Eisenbahnhersteller CSR hat am 28. Oktober den Abschluss der Übernahme der Gummi- und Kunststoffsparte der ZF Friedrichshafen AG bekanntgegeben. Der Aufkauf erfolgt durch Zhuzhou Times New Material Technology, eine Tochtergesellschaft von CSR. Die Transaktion hat ein Volumen von 2,4 Mrd. CNY oder 315 Mio. EUR. Unter der Firmierung Boge Elastmetall GmbH wird die Sparte Teil der neuen globalen Marke Boge Rubber & Plastics.

Wanda im Gespräch mit Ironman

Die chinesische Immobilien- und Investmentgesellschaft Dalian Wanda Group ist laut Reuters im Gespräch mit der World Triathlon Corporation (WTC), dem US-amerikanische Besitzer des beliebten Ironman Triathlon-Franchise. Der sportaffine Gründer und CEO der Wanda Group, Jianlin Wang, plant angeblich das Unternehmen für mehr als 850 Mio. US Dollar zu erwerben.

Familienunternehmen Nimak geht an HGZN

Jiangsu Hagong Intelligent Robot (Ha Gong Zhi Neng, kurz HGZN) übernimmt für 88 Mio. EUR das deutsche Familienunternehmen Nimak. Dies umfasst alle Anteile der drei von der Familie Nickel geführten Firmen Nimak GmbH, Nimak KG sowie Nickel GmbH mit Standorten in Deutschland, den USA und Mexiko. Hinzu kommt der 60%-Anteil an dem Joint Venture Nimak China. Die Transaktion steht noch unter dem Vorbehalt behördlicher Genehmigungen und soll voraussichtlich bis Mai 2019 abgeschlossen werden.

BMC erwirbt Cordenka für 240 Mio. EUR

Der BMC („Beautiful Mind Capital“) Europe Fund I meldet seine erstes Investment: Für 240 Mio. EUR erwirbt der vergangenes Jahr in Shanghai gegründete Fonds das Spezialchemieunternehmen Cordenka. Verkäufer ist die französische Private Equity Gesellschaft Chequers Capital, die den deutschen Mittelständler seit 2011 in ihrem Portfolio führte. Laut Angaben von BMC liegen bereits alle behördlichen Genehmigungen aus China und Deutschland vor.

„Wir haben bereits ansehnliche Synergieeffekte erzielt“

2012 kaufte das chinesische Privatunternehmen Sany mit dem Betonpumpenhersteller Putzmeister einen Hidden Champion unter den deutschen Mittelständlern auf. Mittlerweile gilt dies als eine Transaktion mit Vorbildcharakter. Wie die Integration aus Sicht von Sany gelang, schildert Dr. Jiang Xiangyang.

Burckhardt kauft Mehrheit an Shenyang Yuanda

Burckhardt Compression AG erwirbt 60% der Anteile an Shenyang Yuanda Compressor Co. Ltd. Verkäufer ist der Gründer und Mehrheitsaktionär Ren Xiwen. Eine Vereinbarung zu der Mehrheitsbeteiligung wurde am 10. März unterzeichnet. Geplant ist, dass die Transaktion im April, spätestens Mai abgeschlossen sein wird. Die Marke Shenyang Yuanda soll als Teil der Bruckhardt Compression Gruppe bestehen bleiben. Zum Kaufpreis und weiteren Einzelheiten haben die beteiligten Parteien Stillschweigen vereinbart.

Stärkere Marktpräsenz durch Joint-Venture in China

Der Autozulieferer Leoni, mit Hauptsitz in Nürnberg, hat ein Joint Venture mit der chinesischen Beijing Hainachuan Automotive Parts Co Ltd. (BHAP), einer Tochtergesellschaft des staatlichen Unternehmens Beijing Automotive Industry Corporation (BAIC), abgeschlossen. Die Unterzeichnung der Verträge erfolgte vergangene Woche. Die chinesische Kommission zur Kontrolle und Verwaltung von Staatsvermögen, SASAC, hat dem Joint Venture bereits zugestimmt.

ChemChina und AGIC übernehmen KraussMaffei

Ende letzter Woche gab es bereits Hinweise. Jetzt hat Onex den Verkauf der KraussMaffei Group durch chinesische Investoren bestätigt. Ein Konsortium aus dem Staatskonzern ChemChina, der Private Equity-Gesellschaft AGIC und dem Staatsfonds Guoxin International Investment übernimmt den Münchener Hersteller von Spritzgussmaschinen. Mit einem Wert von 925 Mio EUR stellt die Transaktion einen neuen Rekord in Deutschland auf. Die Transaktion soll bis zur Jahresmitte abgeschlossen sein und steht noch unter dem Vorbehalt der behördlichen Genehmigungen.

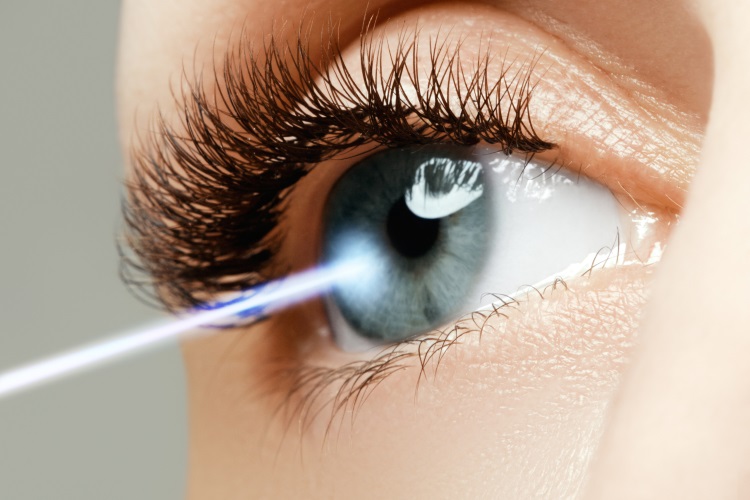

AGIC kauft Laserspezialist Fotona

AGIC Capital erwirbt alle Anteile des Laserherstellers Fotona. Für das slowenische Unternehmen eröffnet der Eigentümerwechsel neue Marktchancen in Asien und China. Verkäufer ist die US-Beteiligungsgesellschaft The Gores Group. Zum Kaufpreis äußerte sich AGIC nicht. Für die von Henry Cai vor zwei Jahren gegründete chinesisch-deutsche Private-Equity-Gesellschaft ist die Akquisition die dritte Transaktion insgesamt und die zweite als Alleininvestor.

Chinesische M&A Deals in Deutschland

Welche Unternehmen stehen im Fokus chinesischer Investoren? Der Schwerpunkt der Übernahmen liegt nach wie vor auf deutschen Mittelständlern aus den Bereichen Automobilindustrie, Maschinenbau und Baumaschinen sowie Solarenergie. Neben chinesischen Staatsunternehmen, wie die besonders aktive AVIC-Gruppe mit allein vier im laufenden Jahr abgeschlossenen Transaktionen, wagen sich auch chinesische Privatunternehmen, beispielsweise Shunfeng und Meikai, auf den deutschen M&A-Markt vor.